医療業の税務のポイント

医療業に関する税務のポイントを税理士の先生に解説していただきます。一般的な税務とは何かと違いが多い医療業の税務。この記事を読んで少しでも医療業の税務に詳しくなって頂けたらと思います。

個人クリニックを開業した際の税務上の留意点

個人クリニックの開設には、保健所への診療所開設届や厚生局への保険医療機関指定申請など多くの手続きが必要です。これらの手続きが終わって診療が始まると先生も一安心…とはいきません。

忘れてならないのが税務上の諸届出で、

「開業届」

「所得税の青色申告承認申請書」

「青色専従者給与の届出書」

「給与支払事務所等の開設届」

「源泉所得税の納期の特例の承認申請書」などの届出書・申請書類を所定の提出期限までに税務署等へ提出する必要があります。

これらの書類のうち、特に「所得税の青色申告承認申請書」は忘れてはならない書類です。

青色申告の承認を受けないと、青色申告特別控除(最高65万円)が受けられない、純損失の繰越し(損失額を翌年以後3年間にわたって繰り越して各年分の所得金額から控除できる)ができない、青色事業専従者給与を必要経費に算入することがでないなどの税務上の不利益を受けてしまうことになってしまいます。

個人クリニックの税務申告にあたっての留意点

医業収入

租税特別措置法26条「医師課税の特例」の適用の検討…社会保険診療報酬が年間5,000万円以下の場合には、概算経費率による特例計算ができますので、必ずその有利不利を判定するようにしましょう。措置法適用の際の留意点:年間の社会保険診療報酬が5,000万円を超えた場合適用ができません。

この5,000万円という金額は、収入すべき金額とされていますので、知人等で窓口収入を貰わなかったり、未収入金となっていたりしていても収入に上げる必要があります。

つまり、措置法を適用する際は、年間の社保・国保・後期高齢者等の決定点数の合計から計算した理論値としての社会保険診療報酬に医業収入を修正する必要があるということになります。

なおその際、保険査定増減の点数、返戻分の点数、未請求の点数等については調整が必要なことに留意してください。 社会保険診療報酬に対する経費と、自由診療報酬に対する経費は、できるだけ明確に区分し、経費調整率を使った按分計算との有利不利を判定してください。 青色申告特別控除は、自由診療分の所得からしか控除することはできません。

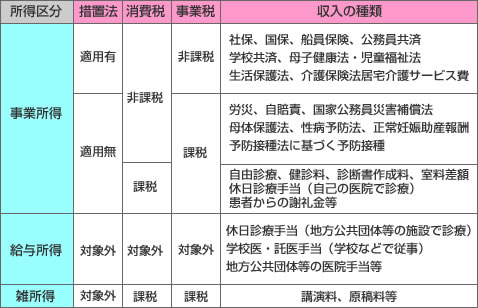

医業収入の区分

クリニックの医業収入は、一般に保険診療収入・自由診療収入・雑収入に区分されますが、税務申告上は、①租税特別措置法26条「医師課税の特例(概算経費率)」の適用を受けられるか収入かどうか、

②消費税が課税されるかどうか、

③事業税の非課税所得となる収入かどうか、の観点からさらに細分して把握する必要があります。

また、雑収入の中には事業所得とならずに給与所得・雑所得などとして申告する必要があるものが混入してしまうことがありますので注意が必要です。

医業未収入金の計上漏れの確認

期末までに行った診療分の未請求分等の売上計上洩れに注意してください。労災・自賠責・予防接種・検診等や、クレジットカードによって支払いを受けた人間ドック・自由診療の未収金が計上されているか、 歯科における 収入の計上時期(通常は装置・技工物等のセット時)は正しいか、 併せて自動販売機、公衆電話、歯科における回収金属代等の雑収入の計上洩れがないかついても注意してください。

人件費

青色専従者・家族従業員への支給水準

青色専従者や家族従業員に対する報酬金額は、従事している業務内容・従事時間・他の従業員や同規模の他診療所における支給水準と比較して適正である必要があります。 税務調査等に備えて、青色専従者や家族従業員の業務内容等について良く検討しておき、イザという時慌てないようにしておきましょう。現物給与

従業員等が電車・バス等の交通機関を使い通勤する場合の運賃は、1ヶ月100,000円を限度として現物給与とされず、従業員等に所得税が課税されることはありません。 しかし、自転車や自動車等の交通用具を使って通勤する場合は、自宅からクリニックまでの片道距離に応じた現物給与とされない上限額が定まっているので注意が必要です。

なお、院長先生が自動車通勤等をする場合は、自動車費(減価償却費、ガソリン代、修繕費等)を、自動車の事業供用割合に応じて必要経費とすることができます。 ただし、高級スポーツカー等、業務に相応しくないような車種の場合、必要経費を否認されることがありますので十分に注意しましょう。

従業員等の昼食代をクリニックが負担する場合は、次の条件を満たした場合のみ現物給与とされませんが、 院長先生の昼食代は昼食を取りながら打合せをした等の理由がない限り必要経費として認められません。

①従業員が食事代の50%以上を負担している

②クリニックの負担額が3,500円以下である。

残業夜食代は、業務上必要である限り実費相当額を経費として計上できますが、 この場合も院長先生だけが残業をして夜食を取った費用等は、通常必要経費として認められません。

社員旅行は、全員参加が原則で、4泊5日(機内泊は除く)まで現物給与となりません。 しかし、自己の意思で不参加だった従業員に代わりの金銭を支給すると、全体が給与として扱われてしまうので注意が必要です。

医業経費

福利厚生費

スポーツクラブ・保養施設の会費・維持費等は、従業員が誰でも利用できるような場合は必要経費とすることができますが、 結果として院長先生や家族従業員等だけが利用している場合には否認されるおそれがあります。ゴルフクラブの会費は、通常必要経費に算入することはできず、取引先等と行った場合のゴルフプレー代だけが交際費として必要経費に算入することができます。

地域の医師会等の先生方とプレーを行う場合のゴルフプレー代は、たとえ情報交換の必要性があったとしても税務否認されることがありますので注意しましょう。

諸会費

医師会・歯科医師会に関連する支出は、会費のほかにも色々なものがあり、その内容によって税務上の取扱いが異なりますので注意しましょう。

学会・研究会の会費は必要経費となりますが、同窓会費については通常、親睦会と見られてしまうため必要経費に出来ません。 大学の同窓会で勉強会が開催されているような場合や、地元の同窓会に参加することが実質的な営業活動となっているような場合には、その必要性を説明できる資料を準備しておくと良いでしょう。

少額の減価償却資産

使用可能期間が1年未満のもの又は取得価額が10万円未満のものは、その取得に要した金額の全額を業務の用に供した年分の必要経費とします。取得価額が10万円以上20万円未満の減価償却資産については、一定の要件の下で一括して取得価額の1/3ずつ以後3年間で必要経費に算入することができます。

また、青色申告者は、取得価額10万円以上30万円未満の減価償却資産については、一定の要件の下で、年間累計額300万円まで必要経費に算入できる特例があります。

医療機器等の特別償却

青色申告者が一定の新品の医療機器等を取得すると、初年度において通常の減価償却費に加えて、 取得価額に一定率を乗じた金額を特別償却費として必要経費に計上することができます。詳細は割愛させて頂きますが、医療機器等の購入の際は是非 お調べ下さい。

解説:中村健一 先生(田中・中村税理士法人)